Фото: Максим Стулов / Ведомости / ТАСС

Фото: Максим Стулов / Ведомости / ТАСС

1. Обвал Мосбиржи и приостановка торгов

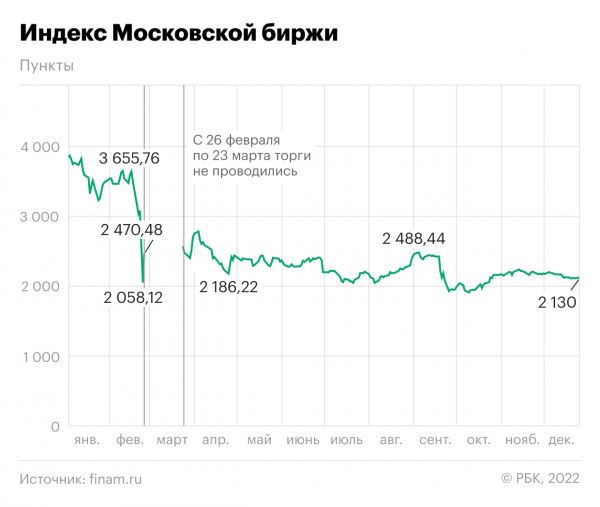

Для российского рынка 2022 год запомнился обвалом на фоне начала специальной военной операции 24 февраля. В тот день индекс Мосбиржи упал на 33,28% по итогу дня, при этом на минимуме обвал достигал 45,5% — индекс опускался до 1681,55 пункта. Масштабы падения индекса за один день стали абсолютным историческим рекордом. Предыдущее максимальное внутридневное падение индекса Мосбиржи 28 октября 1997 года было меньше более чем в два раза и составляло только 20,81%.

Фото: «РБК Инвестиции»

Фото: «РБК Инвестиции»

www.adv.rbc.ru

Банк России остановил торги акциями на Московской бирже с 28 февраля по 24 марта 2022 года, трехнедельный перерыв случился и в торгах на срочном рынке: торги облигациями федерального займа (ОФЗ) Банк России возобновил 21 марта.

К концу 2022 года основной индекс российского рынка так и не восстановился до уровней прошлого года: по состоянию на 18:50 мск 30 декабря он показал снижение с начала года на 43,12%, до 2154,12 пункта.

Опрошенные «РБК Инвестициями» аналитики ожидают восстановления в 2023 году: прогнозы находятся в диапазоне от 2500 до 3090 пунктов. Так, аналитик инвесткомпании «Алор Брокер» Андрей Эшкинин полагает, что в ходе бокового движения, когда цены существенно не растут и не падают, индекс Мосбиржи может достичь в 2023 году уровня 2800 пунктов. В свою очередь аналитики инвесткомпании «Велес Капитал» видят первые цели для индекса Мосбиржи на уровне 2500 пунктов. Директор по инвестициям УК «Открытие» Виталий Исаков считает, что значение индекса Московской биржи к концу 2023 года может приблизиться к 3000 пунктов.

«При этом если будут дивиденды в течение года, то они принесут индексу Мосбиржи 300 пунктов. Таким образом, ожидаемая совокупная доходность индекса с текущих уровней может составить порядка 50%», — добавил Исаков. В стратегии брокера «ВТБ Мои Инвестиции » на 2023 год указано, что инвестиции в индекс Мосбиржи могут обеспечить доходность почти в 19%, из которых 7,9% — дивидендная доходность.

2. Частные инвесторы в главной роли

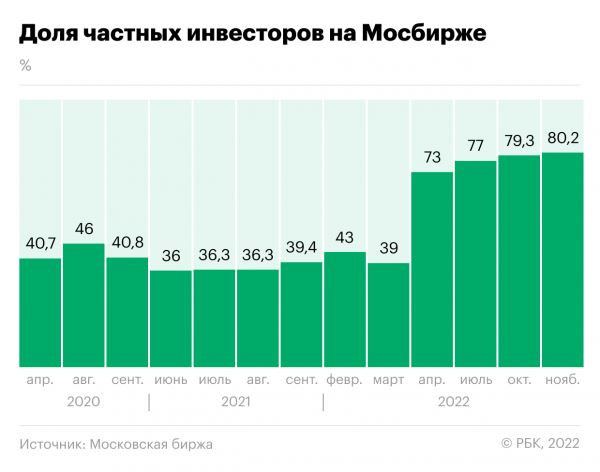

После возобновления торгов в конце марта 2022 года доля частных инвесторов превысила 70%, а по итогу ноября впервые достигла отметки 80,2%.

Фото: «РБК Инвестиции»

Фото: «РБК Инвестиции»

Рост доли физлиц среди участников торгов стал для Банка России новым вызовом, отмечал директор департамента ЦБ по противодействию недобросовестным практикам Валерий Лях. В этой ситуации чаще происходит «манипулирование по незнанию», возрастает волатильность — в отсутствие крупных маркетмейкеров рынок становится «тонким» и чувствительным к любым колебаниям.

На Уральской конференции НАУФОР в середине октября Валерий Лях объяснял, что росту волатильности российского рынка способствует и закрытость данных эмитентов от розничных инвесторов и сосредоточение клиентов у нескольких профессиональных игроков. По его словам, нестабильность приводит к тому, что инвесторы теряют доверие к рынку. Однако число игроков на российском рынке в этом году продолжало расти:

- По данным на конец ноября 2022 года, общее число частных инвесторов, у которых есть брокерские счета и доступ к торгам на Мосбирже, достигло 22,6 млн (37,9 млн брокерских счетов). Однако из них в торгах участвовали лишь 2,1 млн человек;

- В 2021 году Мосбиржа сообщала о 17 млн «физиков» (27,7 млн брокерских счетов). За тот год их число выросло более чем вдвое, сделки ежемесячно заключали более 2 млн человек;

- За 2020 год число частных игроков увеличилось почти на 5 млн и достигло 8,8 млн, сделки заключали 847 тыс. человек в месяц. Мосбиржа тогда отмечала, что в 2020 году пришло больше частных инвесторов, чем суммарно за все предыдущие годы.

3. «Гудбай, Америка»: блокировки и запрет на покупку «недружественных» бумаг для «неквалов»

Банк России потребовал от брокеров ограничить покупку неквалифицированными инвесторами ценных бумаг, выпущенных эмитентами из недружественных стран. С 1 октября 2022 года такие сделки стали возможны лишь при условии, что доля таких бумаг в портфеле после покупки не превысит 15%. С 1 ноября порог опустился до 10% портфеля клиента, с 1 декабря он уменьшился до 5%, с 1 января 2023 года покупка таких инструментов для «неквалов» полностью запрещена.

Автор Ксения Котченко

Источник: quote.rbc.ru